- Gli investitori delle economie sviluppate tendono ad avere un home bias ossia a investire una quota maggiore di capitale nel loro mercato domestico anziché avere un’allocazione più rappresentativa dei mercati globali.

- L’home bias può comportare una maggiore volatilità dei rendimenti e far perdere opportunità in regioni con performance migliori, è pertanto importante per gli investitori di lungo termine avere una diversificazione globale.

- Per conseguire rendimenti di mercato in modo efficiente e minimizzare la volatilità del portafoglio è raccomandato un approccio globale con pesi basati sulla capitalizzazione di mercato.

Per una ragione o per l’altra, gli investitori azionari delle economie sviluppate tendono ad allocare in attivi del loro mercato domestico una quota superiore rispetto al peso che quel mercato ha all’interno degli indici di riferimento globali1. Dai nostri studi è emerso che, ad esempio, in Italia l’esposizione all’azionario domestico è 30 volte maggiore del peso del paese nell’MSCI ACWI Investable Market Index2.

Questo sbilanciamento sul mercato locale, a cui spesso ci si riferisce con l’espressione “home bias”, può derivare da diverse ragioni quali l’inerzia, la diffidenza verso ciò che non si conosce o essere un retaggio del passato quando i mercati finanziari globali erano meno accessibili per gli investitori retail. Per alcuni clienti l’home bias è frutto di una decisione consapevole. Gli studi indicano, ad esempio, che gli investitori tendono a essere più ottimisti sulle prospettive delle proprie economie nazionali rispetto agli investitori degli altri paesi e questo può influenzarne le decisioni allocative3. In alcuni casi, gli investitori possono privilegiare il proprio mercato locale per ridurre l’esposizione al rischio di cambio.

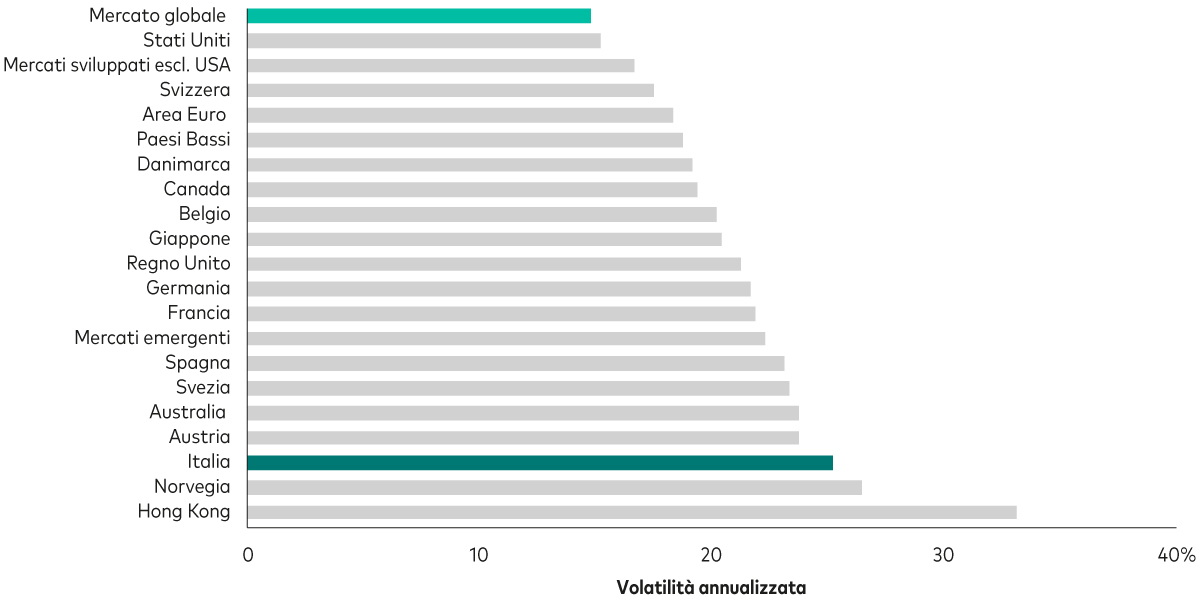

Volatilità del mercato domestico

Sia che si tratti di una scelta intenzionale o meno, è importante che gli investitori siano pienamente consapevoli delle possibili implicazioni di mantenere un home bias nel loro portafoglio. Come illustra il grafico seguente che mostra la volatilità dell’azionario globale in confronto con quella dei singoli paesi su un periodo di 50 anni, orientare gli investimenti su un singolo mercato può accrescere la volatilità dei rendimenti.

Volatilità dei rendimenti dei singoli mercati

La performance passata non è un indicatore affidabile di risultati futuri.

Fonti: elaborazioni di Vanguard sulla base di dati FactSet, Morningstar e MSCI. Note: I dati sono al 30 settembre 2020 e riferiti al periodo dal 1° gennaio 1970 al 30 settembre 2020. I rendimenti dei vari paesi sono rappresentati dagli indici MSCI dei rispettivi paesi; il rendimento del mercato globale comprende sia quello dei mercati sviluppati che quello dei mercati emergenti. I mercati emergenti sono rappresentati dall’MSCI Emerging Markets Index, lanciato il 1° gennaio 1988. L’Area Euro è rappresentata dall’MSCI Europe ex-UK ex-Switzerland Index dal 1° gennaio 1970 al 31 dicembre 1987 e dall’MSCI EMU Index per il periodo successivo.

Come si può osservare, i mercati nazionali e regionali presentano una volatilità dei rendimenti che è maggiore rispetto a quella del mercato azionario globale nel suo complesso. Questa è la ragione per cui per gli investitori azionari di lungo termine che vogliono minimizzare la volatilità dei loro rendimenti annuali è opportuna un’ampia diversificazione sui mercati globali.

Un altro rischio che deriva dal sovrappesare i mercati domestici o qualsiasi altro mercato nei portafogli degli investitori è che i mercati di altre aree geografiche possono registrare migliori performance in un qualsiasi dato periodo. Calibrare le esposizioni del portafoglio ai mercati globali sulla base delle regioni, dei settori o dei singoli titoli che sono previsti sovraperformare è notoriamente difficile sul lungo termine. La diversificazione globale consente ai portafogli di investimento di cogliere rendimenti dal mercato locale che sovraperforma in un dato periodo, indipendentemente da quale sia tale mercato.

Dimensionamento dell’allocazione

Decidere di investire su scala globale è solo il primo passo. Il passo successivo è stabilire un’allocazione adeguata sui diversi mercati regionali. L’approccio standard di asset allocation, sia sui mercati globali che su quelli locali, è investire in modo proporzionale in base alla capitalizzazione di mercato. Questo in pratica significa ripartire gli investimenti su tutti i titoli investibili in base al rispettivo peso all’interno dell’universo di investimento, allocando una quota maggiore sui mercati e sulle imprese più grandi e una quota minore su quelli più piccoli.

Noi di Vanguard crediamo che un approccio globale con pesi basati sulla capitalizzazione di mercato sia il modo più efficiente per conseguire rendimenti di mercato attraverso esposizioni diversificate a basso costo. Un tale approccio consente inoltre di restare al passo con le evoluzioni dell’economia globale in quanto riflette nel portafoglio dell’investitore i mutamenti che in essa avvengono in termini di crescita di un mercato rispetto a un altro nel tempo.

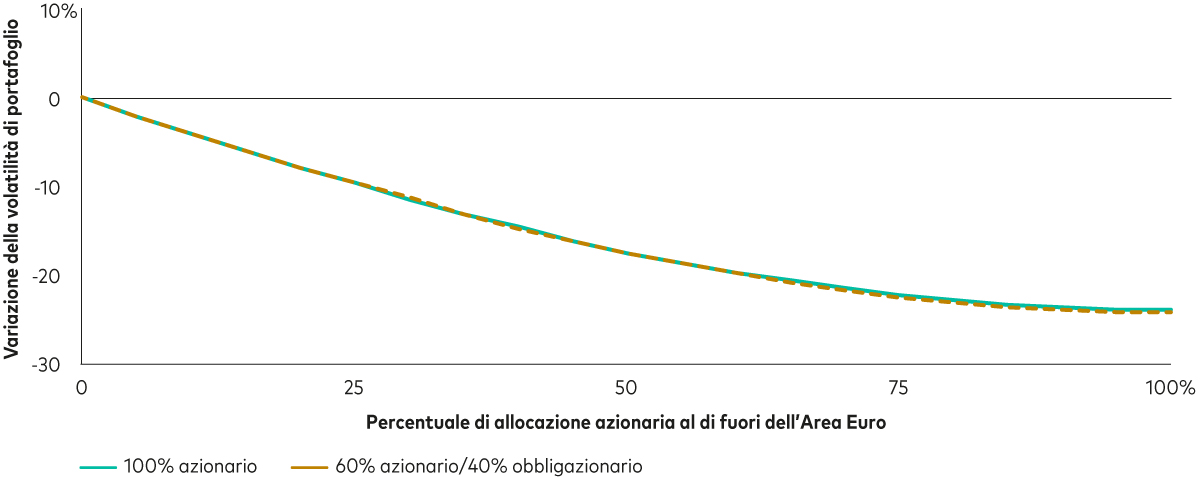

Poiché alcuni mercati sono più correlati di altri, l’allocazione ideale in azionario internazionale (per minimizzare la volatilità di portafoglio) dipende da qual è il mercato domestico dell’investitore e dai suoi collegamenti con i mercati globali. Uno studio di Vanguard ha analizzato per le diverse aree geografiche la volatilità di portafoglio a fronte di progressivi incrementi della quota di azionario globale in un portafoglio precedentemente integralmente investito in azionario del mercato domestico dell’investitore, sulla base delle previsioni di rendimento della asset class a 10 anni (data della previsione: 2020).

Come illustra il grafico seguente, dallo studio è emerso che per gli investitori dell’Area Euro al crescere della quota allocata sui mercati globali, diminuisce sempre più la volatilità di portafoglio attesa. Questo vale sia per un portafoglio con 100% di azionario che per un portafoglio con il 60% di azionario e il 40% di obbligazionario.

L’allocazione in azionario globale è prevista ridurre la volatilità di portafoglio

Fonte: Vanguard. Note: le previsioni di rendimento a 10 anni sono basate sulla mediana frutto di 10.000 simulazioni eseguite con il VCMM alla data del 30 settembre 2020, in euro. L’allocazione in obbligazionario dell’Area Euro riflette la capitalizzazione di mercato delle obbligazioni denominate in euro sul mercato globale. Tutte le previsioni sono di natura ipotetica, non riflettono i risultati effettivi degli investimenti e non sono garanzia di risultati futuri.

L’analisi è stata basata sulle previsioni dei rendimenti di mercato elaborate nel 2020, se dovessimo ripeterla con i dati delle ultime previsioni, i risultati potrebbero essere leggermente diversi ma crediamo senza inficiare le conclusioni generali dello studio ossia che quanto più alta è la quota allocata sui mercati globali dagli investitori dell’Area Euro tanto maggiore è la riduzione della volatilità di portafoglio che possono ottenere.

Accesso ai mercati globali con LifeStrategy

Benché il nostro studio sia stato incentrato sui rendimenti di mercato dell’azionario globale, i principi che delinea si applicano anche alle esposizioni obbligazionarie. Sulla base delle nostre analisi e della nostra vasta esperienza nell’offerta di soluzioni multi-asset per investitori di lungo termine, crediamo che l’approccio ai mercati globali con pesi basati sulla capitalizzazione di mercato sia un valido punto di partenza per tutti gli investitori.

Con la sua gamma LifeStrategy ETF Vanguard offre accesso ai mercati globali attraverso quattro portafogli globali con pesi basati sulla capitalizzazione di mercato, ciascuno con differenti percentuali di rapporto fra azionario e obbligazionario per soddisfare lo spettro di preferenze e obiettivi degli investitori.

Una moderata enfasi sul mercato domestico può essere appropriata per alcuni investitori ed è qui che il consulente può generare valore con i propri servizi aiutando il cliente a operare un’idonea allocazione di portafoglio sulla base della valutazione delle sue esigenze ed obiettivi nonché dei rischi di home bias.

1 S.J. Donaldson; H. Ahluwalia; G. Renzi-Ricci; V. Zhu; A. Aleksandrovich, 2021. ‘Global equity investing: The benefits of sizing your allocation’.

2 Fonti: elaborazioni di Vanguard sulla base dei dati dell’Indagine coordinata sugli investimenti di portafoglio (Coordinated Portfolio Investment Survey, 2019) condotta dal Fondo Monetario Internazionale (FMI), nonché di dati FactSet ed MSCI. Note: dati corretti al 31 dicembre 2019, calcolati in dollari americani. Gli investimenti domestici sono stati calcolati sottraendo il totale degli investimenti esteri (sulla base dei dati FMI) per lo specifico paese dalla sua capitalizzazione di mercato nell’indice MSCI All Country World Investable Market. Poiché i dati FMI sono su base volontaria, potrebbero esserci delle discrepanze tra i valori di mercato indicati nell’indagine e i dati dell’MSCI All Country World Investable Market Index.

3 N. Strong; X. Xu, 2003. ‘Understanding the equity home bias: Evidence from survey data.’

IMPORTANTE: Le proiezioni e le altre informazioni ottenute col Vanguard Capital Markets Model per quanto riguarda la probabilità dei diversi risultati degli investimenti sono di natura ipotetica non rispecchiano risultati di investimenti reali e non sono garanzia di rendimenti futuri. I risultati del VCMM variano ogni volta che lo si utilizza e nel tempo. Le proiezioni ottenute col VCMM sono basate su un'analisi statistica di dati storici. I rendimenti futuri possono avere un andamento diverso dai modelli storici catturati nel VCMM. È importante notare che il VCMM potrebbe sottostimare gli scenari negativi non osservati nei periodi storici nei quali è basato il modello di stima.

Il Vanguard Capital Markets Model® è uno strumento di simulazione finanziaria proprietario, sviluppato e gestito da esperti di ricerca e consulenti qualificati di Vanguard. Il modello prevede le distribuzioni dei rendimenti futuri di una vasta gamma di classi di attivi. Tra le classi di attivi figurano i mercati azionari statunitensi e internazionali, buoni del tesoro statunitensi e mercati dei titoli societari obbligazionari con diverse scadenze, mercati obbligazionari internazionali, mercati monetari statunitensi, materie prime e alcune strategie d’investimento alternative. Il fondamento teorico ed empirico del Vanguard Capital Markets Model è che i rendimenti delle diverse classi di attivi rispecchiano la contropartita richiesta dagli investitori per assumersi diversi tipi di rischio sistematico (beta). Al centro del modello vi sono le stime del rapporto statistico dinamico tra fattori di rischio e rendimenti degli attivi, ottenute da analisi statistiche basate sui dati finanziari ed economici mensili disponibili a partire dagli inizi degli anni Sessanta del secolo scorso. Tramite un sistema di equazioni stimate, il modello applica un metodo di simulazione Monte Carlo per proiettare i rapporti stimati tra i fattori di rischio e le classi di attivi, come pure l'incertezza e la casualità nel tempo. Il modello produce un'ampia serie di risultati simulati per ogni classe di attivi su diversi orizzonti temporali. Le previsioni si ottengono attraverso misure di tendenza centrale in tali simulazioni. I risultati ottenuti con lo strumento variano ogni volta che lo si utilizza e nel tempo.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I risultati precedenti non possono essere presi come riferimento per i risultati futuri.

Alcuni fondi investono nei mercati emergenti, che possono risultare più volatili rispetto a quelli più consolidati. Di conseguenza, il valore dell’investimento potrebbe aumentare o diminuire.

Gli investimenti in titoli di società di minori dimensioni possono essere più volatili rispetto a quelli delle società blue-chip consolidate.

Le azioni ETF possono essere acquistate o vendute esclusivamente tramite intermediari. Gli investimenti in ETF sono soggetti a una commissione d'intermediazione e ad uno spread tra domanda e offerta, che devono essere valutati attentamente prima dell'investimento.

I fondi che investono in titoli a tasso fisso comportano i rischi di mancato rimborso e di erosione del valore del capitale investito; inoltre il livello di reddito è soggetto ad oscillazioni. L'andamento dei tassi d'interesse può influire sul valore del capitale dei titoli a tasso fisso. Le obbligazioni societarie possono offrire rendimenti più elevati, ma proprio per questo, sono soggette ad un maggior rischio del credito ed al conseguente aumento dei rischi di mancato rimborso e di erosione del valore del capitale investito. Il livello di reddito è soggetto ad oscillazioni e l'andamento dei tassi d'interesse può influire sul valore del capitale delle obbligazioni.

Il Fondo può utilizzare derivati per ridurre il rischio o il costo e/o per generare ulteriore reddito o crescita. Il ricorso ai derivati potrebbe aumentare o ridurre l’esposizione ad attività sottostanti e determinare fluttuazioni più ampie del valore patrimoniale netto del Fondo. Un derivato è un contratto finanziario il cui valore di un’attività finanziara (ad esempio un’azione, un’obbligazione o una valuta) o un indice di mercato.

Alcuni fondi investono in titoli denominati in valute diverse. Il valore di tali investimenti può diminuire o aumentare a seguito delle variazioni dei tassi di cambio.

Per ulteriori informazioni sui rischi consultare la sezione Fattori di rischio del prospetto sul sito.

Informazioni importanti

Questa è una comunicazione di marketing.

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. Da non distribuire al pubblico.

Per ulteriori informazioni sulle politiche d'investimento del fondo e i rischi relativi consultare il prospetto dell'UCITS e il KIID (per gli investitori di Regno Unito, Isole del Canale, Isola di Man) e il KID (per gli investitori europei) prima di prendere qualsiasi decisione d'investimento finale. I KIID e KID per questo fondo sono disponibili nelle varie lingue, insieme al prospetto, sul sito web di Vanguard.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale sono di carattere generale e non devono essere interpretate come consulenza legale, fiscale o di investimento. Si invitano i potenziali investitori a rivolgersi a consulenti professionali per quanto riguarda le implicazioni degli investimenti in [azioni/quote], del possesso e della cessione delle stesse e del ricevimento delle distribuzioni di utili di eventuali investimenti.

Il Gestore di Vanguard Funds plc è Vanguard Group (Ireland) Limited. Vanguard Asset Management, Limited è un distributore di Vanguard Funds plc.

Il Gestore dei fondi domiciliati in Irlanda può decidere di terminare eventuali accordi conclusi per commercializzare le azioni in uno o più paesi ai sensi della Direttiva UCITS, e successive integrazioni e modificazioni.

Il Valore patrimoniale netto indicativo (“iNAV”) degli ETF Vanguard è pubblicato da Bloomberg o Reuters. Per informazioni sulle partecipazioni consultare la Politica sulle partecipazioni in portafoglio su https://fund-docs.vanguard.com/portfolio-holdings-disclosure-policy.pdf

Chi investe in fondi domiciliati in Irlanda può scaricare un riepilogo dei diritti degli investitori. Il documento è disponibile in inglese, tedesco, francese, spagnolo, olandese e italiano.

Tra le società del London Stock Exchange Group figurano FTSE International Limited ("FTSE"), Frank Russell Company ("Russell"), MTS Next Limited ("MTS") e FTSE TMX Global Debt Capital Markets Inc. ("FTSE TMX"). Tutti i diritti riservati. "FTSE®", "Russell®", "MTS®", "FTSE TMX®" e "FTSE Russell" e altri marchi di servizio e di fabbrica relativi agli indici FTSE o Russell sono marchi di fabbrica delle società del London Stock Exchange Group, concessi in licenza a FTSE, MTS, FTSE TMX e Russell. Tutte le informazioni vengono fornite a scopo puramente indicativo. Le società del London Stock Exchange Group e i loro licenzianti declinano ogni e qualsiasi responsabilità per eventuali errori o perdite riconducibili all’uso di questa pubblicazione. Le società del London Stock Exchange Group e i loro eventuali licenzianti non avanzano pretese, rivendicazioni, né rilasciano garanzie o dichiarazioni di sorta, espresse o implicite, per quanto riguarda i risultati ottenibili dall’uso degli indici FTSE o Russell o l’idoneità o l’adeguatezza degli indici per scopi specifici per i quali vengano utilizzati.

Pubblicato nell’AEE da Vanguard Group (Ireland) Limited regolamentata in Irlanda dalla Central Bank of Ireland.

© 2024 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.