ETF knowledge centre

Panoramica delle strategie ETF

Gli ETF sono strumenti contraddistinti da un valido rapporto costi-benefìci, che possono contribuire a diversificare un portafoglio ed attuare tutta una serie di opzioni tattiche e strategiche.

Ogni strategia ETF ha una finalità sua propria ed un profilo di rischio specifico. Gli investitori devono comunque valutare realisticamente il loro temperamento e la loro tolleranza al rischio. Alcune delle strategie ETF qui descritte comportano posizioni d'investimento concentrate, per cui è importante valutare i maggiori rischi da correre a fronte dei potenziali benefìci.

Segue la descrizione delle possibilità di utilizzo degli ETF da parte degli investitori:

Nucleo centrale del portafoglio

Ottenere un accesso rapido, preciso e con un valido rapporto costi-benefìci ad un'ampia varietà di classi e sottoclassi di attivi per strutturare un portafoglio centrale strategico.

Completamento del portafoglio

Completare la diversificazione del portafoglio riducendo al minimo il rischio rispetto al benchmark o attraverso l'esposizione a segmenti di mercato o fattori specifici.

Combinazione di fondi a gestione attiva e passiva

Combinare ETF indicizzati e fondi a gestione attiva a costi bassi per diversificare il portafoglio e ottenere una sovraperformance.

Gestione della liquidità

Investire a breve termine sul mercato tramite gli ETF, raffinando al tempo stesso una filosofia d'investimento a lungo termine.

Gestione della transizione

Ottenere rapidamente l'esposizione al mercato (beta) mentre si cercano nuovi gestori degli investimenti.

Ribilanciamento

Gestire il rischio del portafoglio e/o l'orientamento del beta tra i cicli di ribilanciamento.

Adeguamenti tattici

Sovraponderare o sottoponderare determinati paesi, regioni o classi di attivi.

Gestione della sovrapposizione

Utilizzare un portafoglio di ETF per ottenere un'esposizione simile all'asset allocation strategica ma con ulteriore liquidità (la c.d. liquidity sleeve).

Nucleo centrale del portafoglio

Dalla ricerca decennale svolta da Vanguard e da altri risulta che l'asset allocation – ovvero la ripartizione degli investimenti tra grandi tipologie di attivi – è il principale elemento trainante del rischio e del rendimento di un portafoglio.

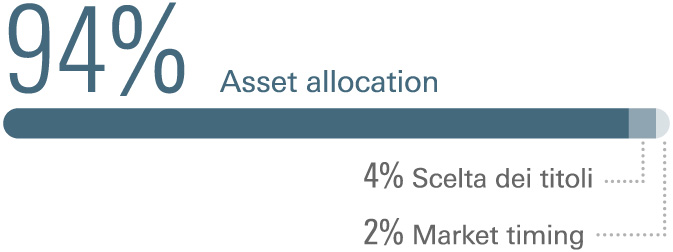

Secondo uno degli studi più famosi in questo campo, pubblicato nel 1986 sulla rivista Financial Analysts Journal col titolo Determinants of Portfolio Performance, condotto da Brinson, Hood e Beebower, l'asset allocation è responsabile del 94% della variazione dei rendimenti di un portafoglio, mentre il market-timing e la scelta dei titoli sono responsabili solo del 6% (Figura 1). Le ricerche Vanguard condotte da Wallick et al. (2012) e da Philips et al. (2014) confermano queste risultanze. Se ne ricava che, col tempo, la decisione di asset allocation è stata responsabile per l'80-92% dei modelli di rendimento dei fondi bilanciati disponibili per gli investitori sui mercati globali di USA, Canada, Regno Unito, Australia ed Hong Kong.1

Figura 1. I risultati degli investimenti dipendono in larga misura dall'asset allocation

Fonte: Illustrazione Vanguard basata su dati tratti da Determinants of Portfolio Performance (1986), di Brinson, Hood e Beebower.

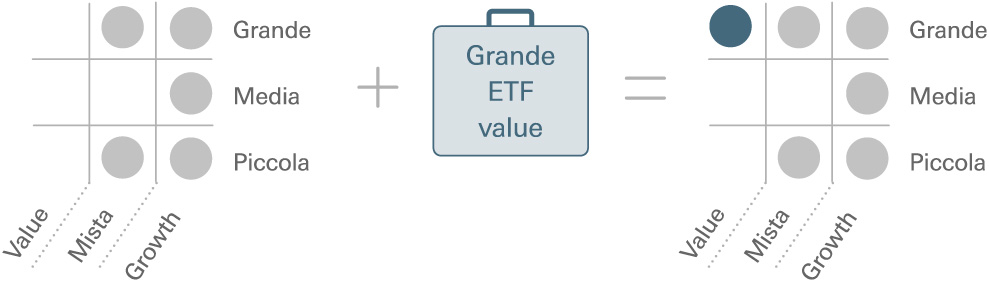

Un portafoglio composto da ETF ampiamente diversificati può concorrere a garantire che la performance e l'esposizione al rischio siano basate principalmente sulle decisioni dell'investitore per quanto riguarda l'asset allocation. Infatti, detenere anche un numero limitato di ETF dei mercati allargati può essere un metodo pratico e a costi bassi per diversificare gli investimenti su più tipologie di attivi per gli investitori a lungo termine (Figura 2).

Figura 2. È possibile diversificare gli investimenti su più tipologie di attivi con un numero limitato di ETF.

Fonte: Vanguard. I portafogli ipotetici hanno uno scopo puramente indicativo e non devono essere interpretati come un consiglio ad acquistare o vendere titoli o strumenti finanziari, né come una proposta o un consiglio a partecipare ad operazioni o strategie d'investimento specifiche.

Nel tempo, a causa della variazione dei rendimenti delle diverse asset class, praticamente qualsiasi asset allocation cambia, e cambiano di conseguenza le caratteristiche di rischio e rendimento del portafoglio. Per questo motivo riteniamo che il ribilanciamento del portafoglio sia importante. La flessibilità di negoziazione degli ETF e la facilità di accesso agli stessi ne fanno lo strumento ideale per ribilanciare il portafoglio e riportarlo all'asset allocation strategica originale.

1 Le percentuali rappresentano l'osservazione media della distribuzione della percentuale di variazione del rendimento spiegata dall'asset allocation per i fondi bilanciati. I risultati per paese erano i seguenti: USA 92%, Canada 88%, Regno Unito 80%, Australia 90% e Hong Kong 86%.

Aspetti da considerare

- In un portafoglio diversificato, i guadagni derivanti da alcuni investimenti possono contribuire a compensare le perdite derivanti da altri. Tuttavia, la diversificazione non garantisce un utile né protegge l'investitore dalle perdite.

- Nei portafogli interamente indicizzati viene meno la possibilità di sovraperformance rispetto al mercato ottenibile con la gestione attiva e con la scelta dei singoli titoli.

- Tutti gli ETF sono soggetti al rischio di mercato. Gli ETF globali comportano maggiori rischi, come le oscillazioni valutarie e la possibilità di sviluppi negativi in determinati paesi o regioni. Gli ETF obbligazionari sono soggetti al rischio del tasso d'interesse, del credito e dell'inflazione.

Completamento del portafoglio

Il completamento del portafoglio può essere usato strategicamente o tatticamente per completare la diversificazione.

Ad esempio, un investitore può avere un'esposizione limitata o assente a determinati tipi di attivi, segmenti di mercato o settori. Riequilibrare un portafoglio per diversificarlo o passare ad un portafoglio modello potrebbe non essere possibile a causa di restrizioni di trading o altri problemi.

In questi casi gli ETF possono essere utilizzati per completare la diversificazione fino a quando il portafoglio potrà essere ribilanciato con l'asset allocation desiderata. Nella figura un ETF value aumenta la diversificazione di un portafoglio fortemente sbilanciato verso le azioni growth.

Fonte: Vanguard. Questo investimento o questa strategia di portafoglio ipotetici hanno uno scopo puramente indicativo e non devono essere interpretati come un consiglio ad acquistare o vendere titoli o strumenti finanziari, né come una proposta o un consiglio a partecipare ad operazioni o strategie d'investimento specifiche.

Aspetti da considerare

La maggiore diversificazione introduce la possibilità di sottoperformance rispetto ad un portafoglio concentrato, ma comporta anche un minor rischio.

Combinazione fondi a gestione attiva e passiva

Gli investimenti a gestione attiva offrono l'opportunità di ottenere una sovraperformance, ma comportano anche un maggior rischio relativo ed una maggiore imprevedibilità.

Gli investimenti a gestione passiva a costi bassi di solito rispecchiano le caratteristiche di rischio-rendimento di un determinato segmento di mercato ma non offrono l'opportunità di ottenere una sovraperformance. Abbinando i fondi a gestione attiva a costi bassi agli ETF indicizzati si può ottenere un bilanciamento tra i due approcci.

Approccio core-satellite

Un modo per farlo è adottare una strategia core-satellite che utilizza l'indicizzazione come nucleo centrale del portafoglio e i fondi a gestione attiva come satelliti. Questa idea prende atto delle differenze tra indicizzazione e gestione attiva ed abbina le caratteristiche migliori di entrambi gli approcci.

Il nucleo centrale indicizzato è un metodo a rischio controllato e a costi bassi per beneficiare dei rendimenti di mercato (beta) a lungo termine, mentre i satelliti a gestione attiva offrono l'opportunità di ottenere una sovraperformance rispetto al mercato (alfa).

Approccio a gestione attiva

- Cerca di ottenere una sovraperformance

- Maggiori costi

- Maggior rischio gestore

Approccio indicizzato

- Mira a replicare i rendimenti di mercato

- Minori costi

- Minor rischio gestore

Gestione della liquidità

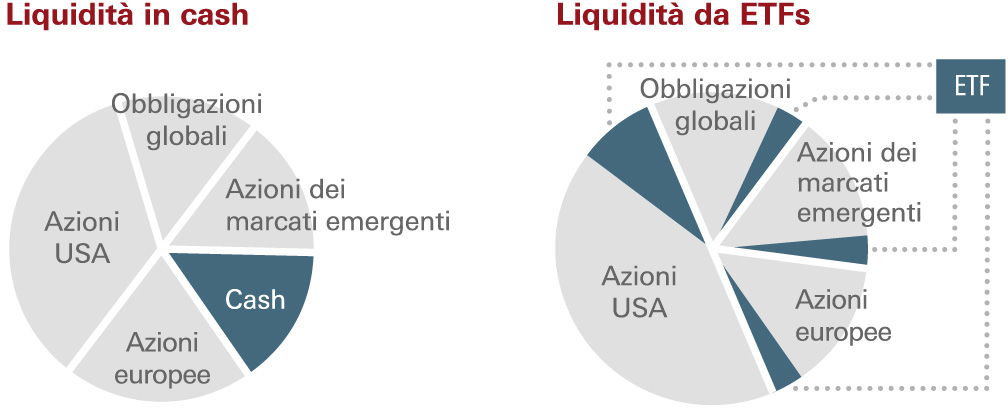

Gli ETF possono anche essere una valida opzione per gli investitori in possesso di un'importante liquidità temporanea.

In questi casi il portafoglio dell'investitore può scostarsi rispetto all'asset allocation prestabilita in titoli azionari o a reddito fisso. Se i periodi sono prolungati la liquidità può comportare una minore performance rispetto ai benchmark o agli obiettivi d'investimento. Perché? Da sempre i mercati azionari e del reddito fisso hanno conosciuto un numero di periodi di rendimenti positivi maggiore rispetto a quello dei periodi di rendimenti negativi. Quanto più lunghi sono i periodi, tanto maggiore è la divergenza. Investire la liquidità temporanea in ETF riduce le probabilità di minori performance.

Esempio: Un gestore small-cap attivo è solito tenere un volano di liquidità attorno al 3% per finanziare nuove idee di trading e far fronte alle frequenti esigenze di cash flow. Ciò ha comportato una significativa erosione della liquidità di oltre il 2% a causa della forte accelerazione dei mercati azionari. Il gestore degli investimenti ha deciso di investire la liquidità in un ETF small-cap per cercare di ridurre l'erosione della liquidità.

Fonte: Vanguard. Questo investimento o questa strategia di portafoglio ipotetici hanno uno scopo puramente indicativo e non devono essere interpretati come un consiglio ad acquistare o vendere titoli o strumenti finanziari, né come una proposta o un consiglio a partecipare ad operazioni o strategie d'investimento specifiche. La simulazione presuppone un rendimento di mercato positivo in un periodo quadriennale. Il dato del -2,30% potrebbe essere maggiore o minore a seconda dell'andamento reale del mercato.

Aspetti da considerare

- Le azioni e le obbligazioni possono far registrare performance inferiori a quelle della liquidità durante il periodo di transizione.

- I costi di negoziazione possono annullare alcuni dei potenziali vantaggi.

Gestione della transizione

Gli ETF possono essere una valida scelta per gli investitori quando si tratta di passare da un gestore ad un altro.

A volte può capitare di dover sostituire i gestori. Le cause possono essere legate alla scarsa performance, ad un cambiamento nello stile di gestione o a seguito dell'internalizzazione della gestione. La ricerca di un nuovo gestore e la transizione del portafoglio, anche se avvengono internamente, richiedono tempo e ciò espone il portafoglio a numerosi rischi. Spesso il portafoglio originale è molto diverso dall'asset allocation voluta dal nuovo gestore e si va incontro ad un potenziale calo della performance se gli attivi del portafoglio non sono investiti sui mercati, anche per brevi periodi di tempo.

Gli ETF possono essere una valida scelta per mantenere l'esposizione al mercato e il capitale completamente investito durante la fase di ricerca e di transizione.

Esempio: Un cliente decide di affidare un portafoglio di obbligazioni societarie in dollari USA gestito attivamente da un gestore esterno ad un gestore interno passivo. Il portafoglio originario era decisamente frammentato, con molte posizioni scarsamente negoziate. Gli ETF consentono creazioni in natura, che fanno sì che grandi porzioni del portafoglio originario possano essere passate al nuovo gestore ETF tramite un intermediario. Il gestore ETF emette in cambio nuove quote ETF. Le obbligazioni restanti vengono vendute cash sul mercato obbligazionario. Una volta nominato il nuovo gestore interno il cliente riscatta parte delle posizioni ETF in natura per passare il paniere di obbligazioni sottostanti al nuovo portafoglio.

Fonte: Vanguard. Questo investimento o questa strategia di portafoglio ipotetici hanno uno scopo puramente indicativo e non devono essere interpretati come un consiglio ad acquistare o vendere titoli o strumenti finanziari, né come una proposta o un consiglio a partecipare ad operazioni o strategie d'investimento specifiche.

Aspetti da considerare

- Le azioni e le obbligazioni possono far registrare performance inferiori a quelle della liquidità durante il periodo di transizione.

- I costi di negoziazione possono annullare alcuni dei potenziali vantaggi.

Ribilanciamento

Gli ETF sono strumenti di ribilanciamento ideali per mantenere una asset allocation strategica del portafoglio.

Nel tempo, a causa della variazione dei rendimenti delle diverse asset class, praticamente qualsiasi asset allocation cambia, e cambiano di conseguenza le caratteristiche di rischio e rendimento del portafoglio. Per questo motivo riteniamo che sia importante il ribilanciamento del portafoglio. La flessibilità di negoziazione degli ETF e la facilità di accesso agli stessi ne fanno lo strumento ideale per ribilanciare il portafoglio e riportarlo all'asset allocation strategica originale.

Aspetti da considerare

In un portafoglio diversificato, i guadagni derivanti da alcuni investimenti possono contribuire a compensare le perdite derivanti da altri. Tuttavia, la diversificazione non garantisce un utile né protegge l'investitore dalle perdite.

Adeguamenti tattici

Gli investimenti tattici comportano la sovraponderazione o la sottoponderazione deliberate di determinati segmenti di mercato o settori industriali sulla base delle valutazioni personali dei cicli di mercato o economici.

Gli ETF ponderati per la capitalizzazione di mercato sono un valido metodo per ottenere lo sbilanciamento voluto.

Se, ad esempio, si ritiene che dopo un periodo prolungato di sovraperformance dei titoli value la situazione debba cambiare di segno, si potrebbe investire in un ETF orientato alla crescita.

Fonte: Vanguard. Questo investimento o questa strategia di portafoglio ipotetici hanno uno scopo puramente indicativo e non devono essere interpretati come un consiglio ad acquistare o vendere titoli o strumenti finanziari, né come una proposta o un consiglio a partecipare ad operazioni o strategie d'investimento specifiche.

Aspetti da considerare

- Alla fine le cose possono andare peggio di come sarebbero andate se non si fosse fatto nulla.

- Indipendentemente dal fatto che si acquisti o si venda è necessario fare la scelta giusta per quanto riguarda la direzione del ciclo di mercato o economico, i settori che possono trarne profitto e le tempistiche d'investimento.

- Concentrarsi su singoli titoli, settori industriali, segmenti di mercato, regioni o classi di attivi può comportare rischi maggiori rispetto ad un portafoglio diversificato.

Gestione della sovrapposizione

Un portafoglio di ETF può essere usato per ottenere un'esposizione simile all'asset allocation strategica, ma con ulteriore liquidità.

Da quando è scoppiata l'ultima crisi finanziaria, per molti investitori la liquidità è fonte di preoccupazione. Una possibilità per farvi fronte è aumentare la liquidità del portafoglio, ma così facendo si può andare incontro ad una sottoperformance rispetto al benchmark dell'asset allocation strategica. In alternativa una parte del portafoglio può essere investita in ETF che riproducono l'asset allocation strategica. Di conseguenza il portafoglio risulta completamente investito, ma con una maggiore liquidità.

Fonte: Vanguard. Questo investimento o questa strategia di portafoglio ipotetici hanno uno scopo puramente indicativo e non devono essere interpretati come un consiglio ad acquistare o vendere titoli o strumenti finanziari, né come una proposta o un consiglio a partecipare ad operazioni o strategie d'investimento specifiche.

Aspetti da considerare

Cosa sono gli ETF

I rudimenti sugli ETF, la loro storia, in che cosa si differenziano dai fondi comuni e molto altro ancora.

Gestione

Le diverse tipologie di prodotti negoziati in borsa, le modalità di gestione degli ETF indicizzati e di quelli attivi e molto altro ancora.

Trading

Come vengono negoziati gli ETF, dove si ottiene la liquidità, i tipi di ordini più comuni, il funzionamento di premi e sconti e molto altro ancora.