Punti chiave

- Nonostante il significativo potenziale economico dell’IA, i risultati dei mercati azionari tendono a essere determinati dalle valutazioni di partenza e dalle aspettative.

- I dati storici indicano che i cicli di investimento sospinti dall’innovazione spesso iniziano con aspettative elevate e valutazioni alimentate dall’ottimismo.

- Con il maturare del ciclo degli investimenti in IA, è probabile una migrazione dei rendimenti dai leader ad alta crescita verso segmenti di mercato con valutazioni più interessanti.

Tra le tre domande più frequenti sull’Outlook economico e di mercato di Vanguard per il 2026 (in inglese) pubblicato di recente, quella più ricorrente è: perché Vanguard indica prospettive di risultati meno brillanti per l’azionario quando l’intelligenza artificiale (IA) può offrire una significativa spinta alla crescita economica?

La risposta affonda le radici nell’esperienza storica. Sull’orizzonte a lungo termine, i risultati dei mercati tendono a essere determinati dalle valutazioni di partenza, dalle aspettative dei mercati che le supportano e dal realizzarsi o meno di quelle aspettative.

Oggi, ad esempio, i listini azionari americani sono trainati da un ristretto gruppo di mega-cap tecnologiche e altre società emergenti che investono centinaia di miliardi di dollari in infrastrutture per l’IA (quelle che nel nostro outlook indichiamo come “AI scaler”).

Molte di queste imprese hanno una straordinaria capacità di generazione di utili ma al contempo presentano valutazioni elevate in prospettiva storica. Analizzando cicli passati di investimenti spinti dall’innovazione con valutazioni azionarie elevate, emerge con sorprendente regolarità che mentre il progresso tecnologico tende a seguire i cicli di investimento, i rendimenti azionari di lungo termine spesso sono inferiori alle medie storiche.

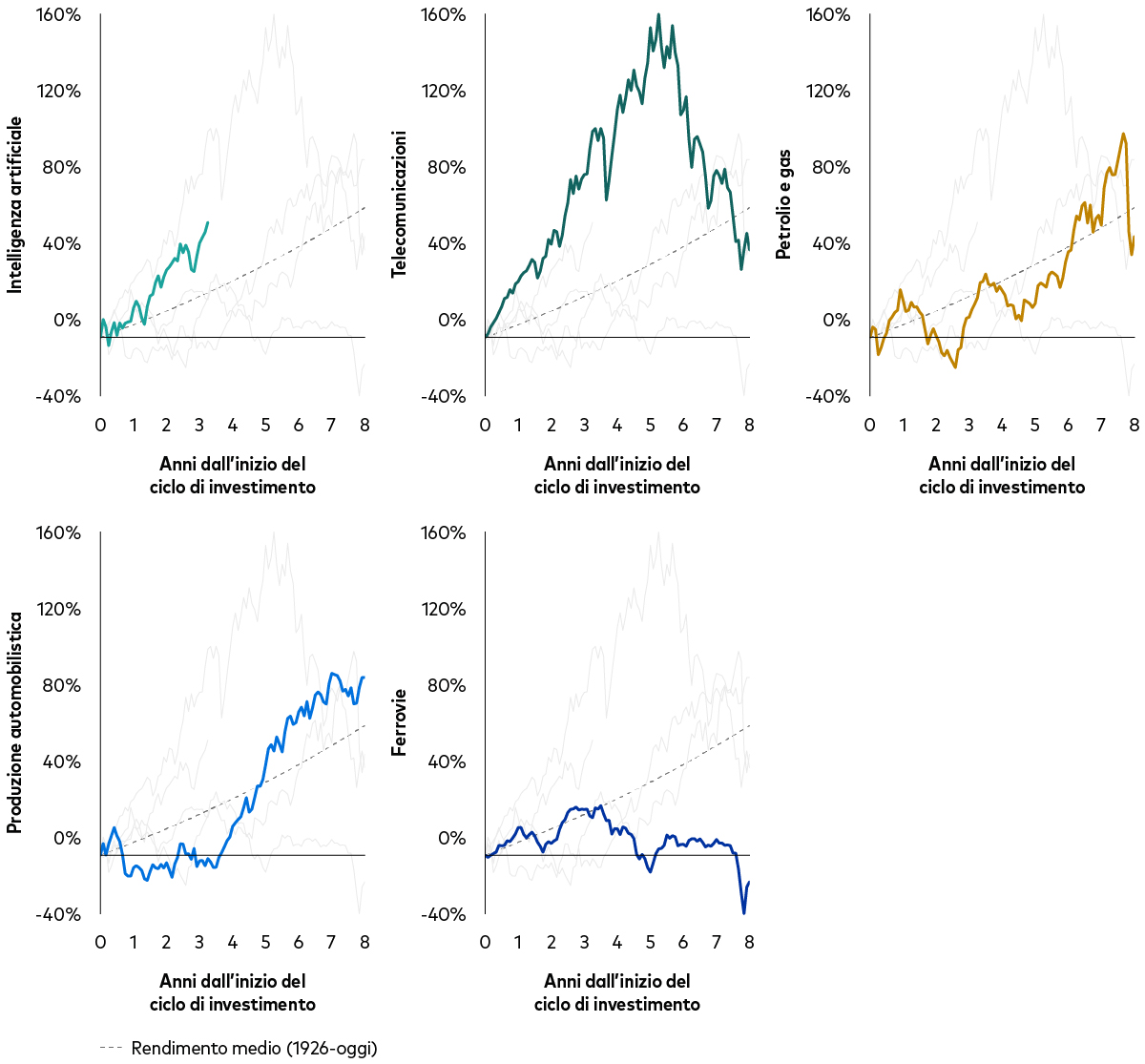

Confronto tra il ciclo di investimenti in IA ad oggi con quelli di innovazioni passate

Rendimenti cumulativi del mercato azionario statunitense nei cicli storici di investimento di otto anni

Note: gli inizi dei periodi sono: il 3° trimestre 2022 per l’IA, il 2° trimestre 1995 per le telecomunicazioni, il 1° trimestre, 1980 per petrolio e gas, il 1° trimestre 1946 per la produzione automobilistica e il 1° trimestre 1850 per le ferrovie. I rendimenti per il ciclo relativo alle ferrovie sono i rendimenti complessivi di mercato mentre per gli altri cicli sono l’extra rendimento rispetto al tasso risk free. La linea tratteggiata rappresenta l’extra rendimento medio azionario rispetto al tasso risk free dal 1926 ad oggi.

Fonti: elaborazioni Vanguard sulla base di dati della Yale School of Management e della Kenneth R. French data library, al 30 novembre 2025.

Non è una contraddizione. Che si tratti di ferrovie, di elettrificazione, di internet o come oggi di IA, i cicli di investimento guidati dall’innovazione tendono a seguire uno schema analogo pluriennale che comincia con un momento “big bang” che incoraggia l’adozione di massa e suscita un acceso interesse da parte degli investitori. Nella prima metà del ciclo, l’entusiasmo iniziale, gli afflussi di capitali e l’accelerazione degli utili delle imprese determinano una robusta performance dei mercati.

La seconda metà del ciclo tuttavia tende a essere più sfidante. Anche se per motivi diversi da un ciclo di investimenti all’altro, la caratteristica comune è che le alte aspettative (e, di conseguenza, le elevate valutazioni) si scontrano con la realtà in cui non tutti i leader iniziali continuano a mantenersi tali. Alla fine le valutazioni devono seguire i fondamentali e il movimento è di discesa.

Questo comune andamento riflette la rotazione nella leadership di mercato. In questi cicli spesso si osserva un netto passaggio di leadership di mercato da società growth a imprese di stampo value, specialmente nelle fasi più avanzate del ciclo. Anche se l’IA continua a rimodellare l’economia, la remunerazione per gli investitori potrebbe derivare sempre più dai segmenti di mercato con valutazioni più basse.

Le sfumature sono importanti

Agli investitori più focalizzati sulle prospettive a un anno giova tenere presente che mentre sul lungo termine le previsioni di rendimento per l’azionario americano appaiono inferiori alla media, quelle a un anno restano costruttive.

Sul breve periodo infatti la performance dell’azionario americano continua a essere imperniata sulla crescita degli utili proprio di quelle società che trainano il tema dell’IA e per le quali ci aspettiamo un altro anno di utili in crescita robusta. Finché il trend pluriennale rimane intatto, il contesto resta di supporto per il mercato più in generale.

Naturalmente, in qualsiasi periodo di 12 mesi, i mercati possono muoversi in entrambe le direzioni. I risultati di breve periodo sono sempre sensibili a shock o semplicemente a cambiamenti nel sentiment. Il principale rischio da monitorare è la messa in discussione della storia di continua crescita degli utili degli IA scaler per qualsiasi motivo.

Cercare di indovinare da dove possa provenire la sfida può rivelarsi un esercizio vano. È più importante valutare se al manifestarsi di una sfida questa appaia abbastanza duratura e rilevante da mettere in discussione la prosecuzione della crescita degli utili. Se il motore degli utili delle imprese dovesse apparire meno certo, la resilienza del mercato potrebbe indebolirsi velocemente.

Le nostre previsioni economiche

Stati Uniti

Gli investimenti in conto capitale ancorano le prospettive di crescita

I cospicui investimenti in conto capitale sono stati un primario driver di crescita per gli Stati Uniti lo scorso anno e ci aspettiamo che restino un principale fattore di vigore quest’anno, sostenendo un aumento del PIL superiore al 2% nel 2026, con contributo rilevante degli ingenti investimenti in IA che stimiamo alimenteranno una crescita di circa il 7% degli investimenti non residenziali.

Gli effetti della politica commerciale e dei dazi sono stati attenuati dalle importazioni anticipate, dalle esenzioni e dal ritardato trasferimento ai prezzi. La trasmissione ai prezzi inciderà moderatamente sulla crescita e rallenterà il ritmo di riduzione dell’inflazione nella parte iniziale dell’anno. Prevediamo che l’inflazione core si attesti appena sopra il 3% prima di moderarsi con l’avanzare dell’anno.

In un contesto di crescita più robusta e politica monetaria oggi nel range di stima del tasso neutrale (il tasso di interesse che non è né di stimolo né restrittivo per l’attività economica), prevediamo che la Federal Reserve (Fed) procederà con maggiore cautela e opererà un unico taglio dei tassi nel 2026, nella parte iniziale dell’anno.

Previsioni economiche per gli Stati Uniti

| Crescita del PIL | Tasso di disoccupazione | Inflazione di fondo (core) | Tasso di politica monetaria | |

| Previsioni per fine 2026 | 2,25% | 4,2% | 2,6% | 3,5% |

Note: la crescita del PIL è definita come variazione del PIL reale (vale a dire al netto dell’inflazione) su base annua stimata nell’anno di previsione rispetto all’anno precedente. Il tasso di disoccupazione è quello stimato per dicembre 2026. L’inflazione di fondo esclude le componenti volatili rappresentate dai prezzi di alimentari ed energia ed è riferita alla variazione percentuale su base annua dell’indice PCE stimata per dicembre 2026. Il tasso di politica monetaria è riferito all’estremo superiore dell’intervallo dei tassi sui fed fund fissato dalla Federal Reserve, stimato per fine anno.

Fonte: Vanguard.

Regno Unito

La BoE probabilmente taglierà ancora i tassi, alla luce della legge finanziaria

La legge finanziaria del Regno Unito presentata lo scorso novembre nel complesso è positiva per crescita, inflazione e sostenibilità delle finanze pubbliche. Gran parte dei 26 miliardi di sterline di aumenti di imposta arriveranno dal 2028 in avanti, mentre la spesa corrente aumenterà in modo modesto sul breve periodo. Di recente abbiamo rivisto al rialzo la nostra previsione di crescita del PIL del Regno Unito per il 2026 di 0,2 punti percentuali portandola all’1%.

Una parte consistente della distanza tra l’inflazione corrente e il target del 2% della Bank of England (BoE) è dovuta ai prezzi regolamentati, che comprendono quelli dell’energia e dell’acqua. Prevediamo un deciso calo dell’inflazione nel Regno Unito nel 2026 per le misure annunciate dal governo che ridurranno direttamente i prezzi dell’energia e il venir meno degli effetti base di anni precedenti per alcune componenti.

La BoE ha operato un altro taglio al tasso di riferimento a dicembre, portandolo al 3,75%. Ci aspettiamo due ulteriori tagli nel 2026, di cui il prossimo probabilmente ad aprile. Pertanto per fine 2026 ci aspettiamo che il tasso ufficiale si attesti al 3,25%, un livello che è intorno a quello che stimiamo essere il tasso neutrale.

Previsioni economiche per il Regno Unito

| Crescita del PIL | Tasso di disoccupazione | Inflazione di fondo (core) | Tasso di politica monetaria | |

| Previsioni per fine 2026 | 1% | 5% | 2,6% | 3,25% |

Note: la crescita del PIL è definita come variazione del PIL reale (vale a dire al netto dell’inflazione) su base annua stimata nell’anno di previsione rispetto all’anno precedente. Il tasso di disoccupazione è quello stimato per dicembre 2026. L’inflazione di fondo esclude le componenti volatili rappresentate dai prezzi di alimentari, energia, alcolici e tabacchi, ed è riferita alla variazione percentuale su base annua dell’Indice dei prezzi al consumo (CPI), stimata per dicembre 2026. Il tasso di politica monetaria è il tasso bancario (bank rate) fissato dalla Bank of England stimato per fine anno.

Fonte: Vanguard.

Area Euro

La BCE è attesa mantenere i tassi al 2% per tutto il 2026

Nell’Area Euro si è conseguito il soft landing. L’inflazione è scesa dal picco oltre il 10% registrato nella parte finale del 2022 e ha chiuso il 2025 con dato annuo sull’obiettivo del 2% della Banca Centrale Europea (BCE). Al contempo, l’economia cresce a livelli prossimi al suo potenziale e il tasso di disoccupazione è stabilmente ai minimi dalla nascita dell’euro nel 1999. A giugno 2025 la BCE ha concluso il suo ciclo di allentamento che dal massimo del 4% nel 2024 ha portato il tasso sui depositi al 2%. Ci aspettiamo che il tasso di riferimento resti al 2% per tutto il 2026.

Nel frattempo la politica fiscale ha conquistato il centro della scena. La Germania al momento è diretta verso deficit annui vicini al 4% del PIL nel prossimo decennio, inoltre anche gli altri Paesi dell’Unione Europea si apprestano ad aumentare la spesa per la difesa quest’anno con previsto significativo contributo alla crescita.

Non ci aspettiamo tuttavia un robusto impulso dagli investimenti in IA nel 2026. Gli investimenti nel settore tecnologico nell’Unione Europea nel prossimo biennio sono stimati a circa 250-300 miliardi di dollari contro i 2.000 miliardi di dollari negli Stati Uniti. Pertanto prevediamo per il 2026 una crescita reale degli investimenti privati di appena il 2% nell’Eurozona rispetto al 7% negli Stati Uniti.

Previsioni economiche per l’Area Euro

| Crescita del PIL | Tasso di disoccupazione | Inflazione di fondo (core) | Tasso di politica monetaria | |

| Previsioni per fine 2026 | 1,2% | 6,3% | 1,8% | 2% |

Note: la crescita del PIL è definita come variazione del PIL reale (vale a dire al netto dell’inflazione) su base annua stimata nell’anno di previsione rispetto all’anno precedente. Il tasso di disoccupazione è quello stimato per dicembre 2026. L’inflazione di fondo esclude le componenti volatili rappresentate dai prezzi di energia, alimentari, alcolici e tabacchi, ed è riferita alla variazione percentuale su base annua dell’Indice armonizzato dei prezzi al consumo, stimata per dicembre 2026. Il tasso di politica monetaria è il tasso sui depositi fissato dalla BCE, stimato per fine anno.

Fonte: Vanguard.

Giappone

Prosegue la normalizzazione della politica monetaria su un sentiero di crescita stabile

Prevediamo che l’economia giapponese resti stabilmente su un percorso di normalizzazione nel 2026, nonostante il persistere di incertezza legata ai dazi e turbolenza sul fronte politico. La domanda interna rimane resiliente, con consumi privati in continua ripresa in un contesto di pressioni inflazionistiche persistenti.

Prevediamo una crescita solida del PIL reale all’1% nel 2026 con consumi privati che rimangono saldi, alimentati dai consistenti aumenti salariali e dagli effetti positivi dei tagli permanenti all’imposta sui redditi. Lo slancio degli investimenti è previsto confermarsi, sostenuto dagli elevati utili delle imprese. Le esportazioni probabilmente registreranno una crescita moderata, favorita dalla resilenza dell’economia degli Stati Uniti e dalla debolezza dello yen, con impatto dei dazi americani che sinora si è dimostrato limitato.

La Bank of Japan (BoJ) ha alzato il tasso di riferimento di un quarto di punto percentuale portandolo allo 0,75% alla riunione di dicembre, segnalando crescente fiducia in un’inflazione sostenuta e l’impegno a continuare la normalizzazione della politica monetaria. Ci aspettiamo che la BoJ aumenti il tasso ufficiale all’1% per fine 2026, con eventuale mossa verso l’1,5%, che è il livello di nostra stima del tasso neutrale. Sul versante della politica fiscale, una manovra espansiva maggiore del previsto da parte del nuovo governo, coniugata alla solida domanda interna e al persistente slancio dell’inflazione è destinata ad alimentare pressioni sottostanti sui prezzi e al contempo solleva preoccupazioni sulla sostenibilità delle finanze pubbliche sul medio termine.

Previsioni economiche per il Giappone

| Crescita del PIL | Tasso di disoccupazione | Inflazione di fondo (core) | Tasso di politica monetaria | |

| Previsioni per fine 2026 | 1% | 2,4% | 2% | 1% |

Note: la crescita del PIL è definita come variazione del PIL reale (vale a dire al netto dell’inflazione) su base annua stimata nell’anno di previsione rispetto all’anno precedente. Il tasso di disoccupazione è quello stimato per dicembre 2026. L’inflazione di fondo esclude le componenti volatili rappresentate dai prezzi degli alimentari freschi, ed è riferita alla variazione percentuale su base annua dell’indice dei prezzi al consumo del Paese, stimata per dicembre 2026. Il tasso di politica monetaria è il tasso overnight fissato dalla Bank of Japan stimato per fine anno.

Fonte: Vanguard.

Cina

L’IA alimenterà la crescita sul breve termine ma il potenziale di rialzo è limitato

Il 2026 segna l’inizio del periodo del 15° Piano quinquennale cinese con cui le autorità del Dragone pongono enfasi sull’innovazione tecnologica e sulla modernizzazione industriale. Prevediamo per la Cina una crescita del PIL modestamente più attenuata e pari al 4,5% nel 2026, con il freno esercitato dai dazi in parte compensato dagli investimenti in infrastrutture e nel manifatturiero.

Lo sviluppo dell’IA da parte della Cina appare più rapido ma di minore impatto rispetto a quello americano. Vediamo un potenziale più limitato di aumento dell’intensità del capitale e della produttività. Modelli efficienti e infrastrutture solide riducono la necessità di robusti investimenti, inoltre il mercato del lavoro cinese è significativamente meno esposto alla potenziale automazione con l’IA per la concentrazione molto maggiore dei lavori nell’agricoltura, nel manifatturiero e nell’edilizia in confronto agli Stati Uniti.

La Banca centrale del Dragone ha mantenuto invariato il tasso primario sui prestiti alla sua riunione del quarto trimestre 2025, rafforzando il suo impegno a solide condizioni di liquidità e a un allentamento selettivo. Nel 2026, ci aspettiamo solo modesti tagli dei tassi ufficiali per un totale di 20 punti base (un punto base è un centesimo di punto percentuale).

Previsioni economiche per la Cina

| Crescita del PIL | Tasso di disoccupazione | Inflazione di fondo (core) | Tasso di politica monetaria | |

| Previsioni per fine 2026 | 4,5% | 5,1% | 1% | 1,2% |

Note: la crescita del PIL è definita come variazione del PIL reale (vale a dire al netto dell’inflazione) su base annua stimata nell’anno di previsione rispetto all’anno precedente. Il tasso di disoccupazione è quello stimato per dicembre 2026. L’inflazione di fondo esclude le componenti volatili rappresentate dai prezzi degli alimentari e dell’energia, ed è riferita alla variazione percentuale su base annua dell’indice dei prezzi al consumo del Paese, stimata per dicembre 2026. Il tasso di politica monetaria è il tasso sui pronti contro termine a sette giorni fissato dalla banca centrale cinese, stimato per fine anno.

Fonte: Vanguard.

Prospettive di rendimento per le classi di attivo

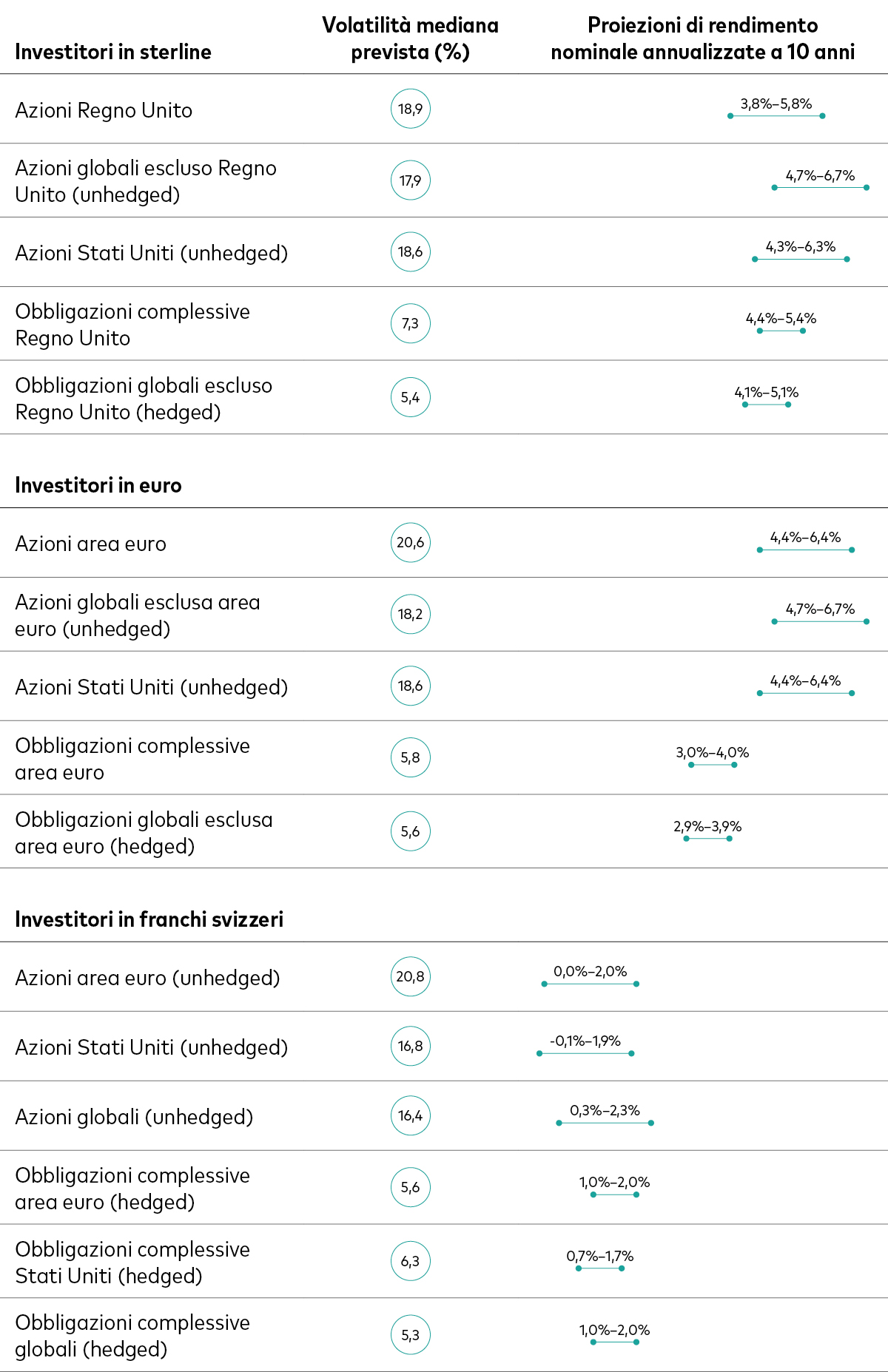

Le previsioni di rendimento annualizzato a 10 anni di Vanguard per le varie classi di attivo sono state aggiornate sulla scorta delle ultime elaborazioni del Vanguard Capital Markets Model® (VCMM) sulla base dei dati al 31 dicembre 2025.

Le nostre proiezioni di rendimento nominale annualizzato a 10 anni, espresse in valuta locale per gli investitori sono le seguenti1:

1 I dati sono basati su un intervallo di 2 punti intorno al 50° percentile della distribuzione dei risultati di rendimento per l’azionario e su un intervallo di 1 punto intorno al 50° percentile per l’obbligazionario.

Outlook economico e di Mercato di Vanguard per il 2026

MPORTANTE: Le proiezioni e le altre informazioni ottenute col Vanguard Capital Markets Model per quanto riguarda la probabilità dei diversi risultati degli investimenti sono di natura ipotetica non rispecchiano risultati di investimenti reali e non sono garanzia di rendimenti futuri. I risultati del VCMM variano ogni volta che lo si utilizza e nel tempo. Le proiezioni ottenute col VCMM sono basate su un’analisi statistica di dati storici. I rendimenti futuri possono avere un andamento diverso dai modelli storici catturati nel VCMM. È importante notare che il VCMM potrebbe sottostimare gli scenari negativi non osservati nei periodi storici nei quali è basato il modello di stima.

Il Vanguard Capital Markets Model® è uno strumento di simulazione finanziaria proprietario, sviluppato e gestito da esperti di ricerca e consulenti qualificati di Vanguard. Il modello prevede le distribuzioni dei rendimenti futuri di una vasta gamma di classi di attivi. Tra le classi di attivi figurano i mercati azionari statunitensi e internazionali, buoni del tesoro statunitensi e mercati dei titoli societari obbligazionari con diverse scadenze, mercati obbligazionari internazionali, mercati monetari statunitensi, materie prime e alcune strategie d’investimento alternative. Il fondamento teorico ed empirico del Vanguard Capital Markets Model è che i rendimenti delle diverse classi di attivi rispecchiano la contropartita richiesta dagli investitori per assumersi diversi tipi di rischio sistematico (beta). Al centro del modello vi sono le stime del rapporto statistico dinamico tra fattori di rischio e rendimenti degli attivi, ottenute da analisi statistiche basate sui dati finanziari ed economici mensili disponibili a partire dagli inizi degli anni Sessanta del secolo scorso. Tramite un sistema di equazioni stimate, il modello applica un metodo di simulazione Monte Carlo per proiettare i rapporti stimati tra i fattori di rischio e le classi di attivi, come pure l’incertezza e la casualità nel tempo. Il modello produce un’ampia serie di risultati simulati per ogni classe di attivi su diversi orizzonti temporali. Le previsioni si ottengono attraverso misure di tendenza centrale in tali simulazioni. I risultati ottenuti con lo strumento variano ogni volta che lo si utilizza e nel tempo.

Il valore primario del VCMM sta nella sua applicazione all’analisi dei potenziali portafogli dei clienti. Le previsioni per le classi di attivo del VCMM, comprese le distribuzioni della volatilità, delle correlazioni e dei rendimenti attesi, sono cruciali per la valutazione dei potenziali rischi di ribasso, dei diversi trade-off tra rischio e rendimento e dei benefici di diversificazione delle varie asset class. Sebbene le tendenze centrali siano elaborate in qualsiasi distribuzione dei rendimenti, Vanguard si focalizza sull’intero range di risultati potenziali per gli attivi considerati, come i dati presentati in questo documento, il che rappresenta la modalità più efficace per utilizzare le elaborazioni del VCMM.

Il VCMM mira a rappresentare l’incertezza nella previsione generando un’ampia gamma di potenziali risultati. È importante riconoscere che il VCMM non impone “normalità” alle distribuzioni dei rendimenti ma piuttosto è influenzato dalle cosiddette code spesse e dall’asimmetria nella distribuzione empirica dei rendimenti delle classi di attivo modellizzate. All’interno del range di risultati, le singole esperienze possono essere molto diverse, il che evidenzia la natura varia dei potenziali percorsi futuri. In effetti, questo è uno dei principali motivi per cui approcciamo le prospettive di rendimento degli attivi nella cornice della distribuzione.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I risultati precedenti non possono essere presi come riferimento per i risultati futuri. I dati di performance non tengono conto delle commissioni e costi ricorrenti di acquisto e vendita.

Eventuali proiezioni devono essere considerate di natura ipotetica e non rispecchiano né garantiscono risultati futuri.

Informazioni importanti

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato da Vanguard Group (Ireland) Limited, regolamentata in Irlanda dalla Banca Centrale irlandese.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

© 2026 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2026 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.

© 2026 Vanguard Asset Management, Limited. Tutti i diritti riservati.