- Nei mercati emergenti (ME) prediligiamo il debito sovrano rispetto a quello societario alla luce delle valutazioni elevate di quest’ultimo nonché del rallentamento della crescita per i dazi e di altre incertezze che interessano il contesto macroeconomico.

- L’obbligazionario governativo dei ME presenta spread più alti e duration più lunga rispetto a quello societario e offre una migliore mitigazione del rischio di ribasso in periodi di tensione e avversione al rischio sui mercati.

- I titoli sovrani dei mercati emergenti presentano inoltre un migliore profilo di liquidità e tassi di recupero più alti rispetto agli omologhi societari.

“Oggi riteniamo che la sovraperformance dell’obbligazionario societario rispetto ai titoli sovrani degli emergenti abbia fatto il suo corso.”

Portfolio manager, Vanguard Fixed Income Group

Riorientamento delle strategie obbligazionarie sui mercati emergenti

Ad agosto 2022, in un anno difficile per i mercati emergenti (ME) e per gli attivi rischiosi in generale, noi di Vanguard argomentavamo che alla luce dei solidi fondamentali e delle valutazioni interessanti ci fossero validi motivi per investire in debito societario dei mercati emergenti. Oggi riteniamo che la sovraperformance di quest’ultimo rispetto ai titoli sovrani degli emergenti abbia fatto il suo corso.

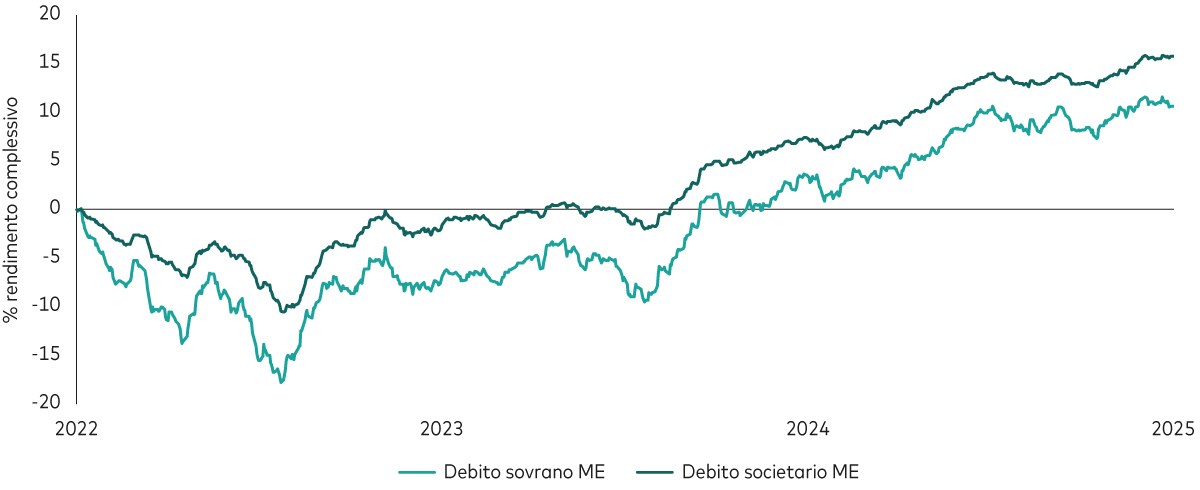

Dal 2022 il debito societario dei mercati emergenti ha sovraperformato quello governativo, sostenuto dalla maggiore compressione degli spread e dal profilo di duration più breve.

Obbligazionario dei mercati emergenti: rendimento complessivo del debito societario rispetto a quello sovrano

Fonte: Bloomberg, per il periodo dal 1° gennaio 2022 al 31 marzo 2025. Indici di riferimento: per i titoli sovrani dei ME, il J.P. Morgan EMBI Global Diversified Index; per l’obbligazionario societario dei ME, il J.P. Morgan CEMBI Global Diversified Index.

Oggi riteniamo che si profili un nuovo regime macroeconomico caratterizzato da crescita più lenta a causa dei dazi e di altre incertezze e che le valutazioni dell’obbligazionario societario dei ME abbiano raggiunto livelli molto elevati. Di seguito, illustriamo i potenziali vantaggi di investire in titoli sovrani dei ME rispetto alle obbligazioni societarie di quei mercati.

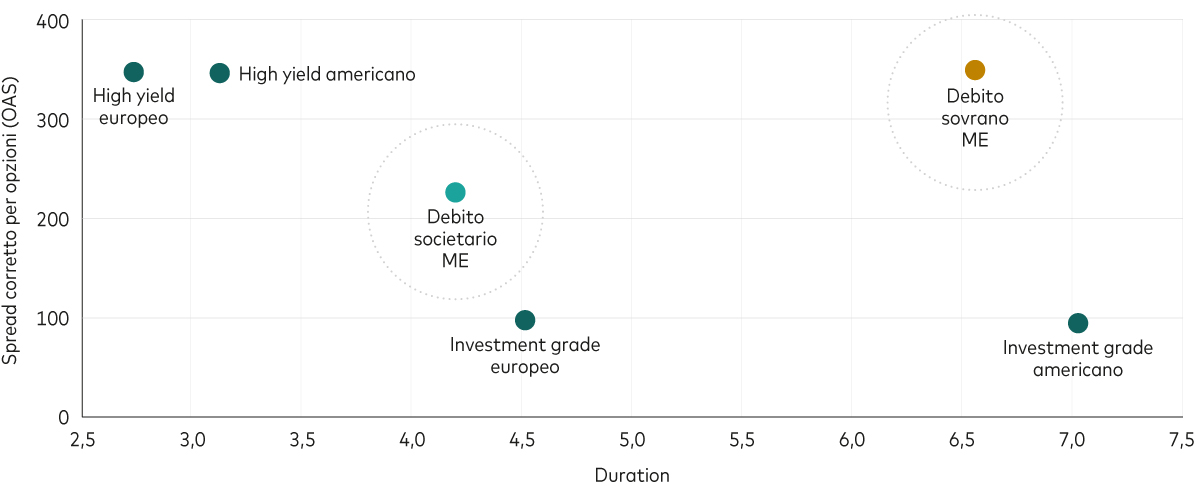

Mercati emergenti: il debito sovrano offre spread più alti e duration più lunga rispetto all’obbligazionario societario

I titoli sovrani dei mercati emergenti attualmente offrono una combinazione unica di spread più alti e duration più lunga rispetto all’obbligazionario societario di quei mercati, con un appetibile rendimento complessivo del 7,78% e una duration di 6,6 anni1. Questo conferisce un vantaggio al debito sovrano rispetto a quello societario degli emergenti in periodi di tensione e di avversione al rischio sui mercati.

L’obbligazionario societario dei ME offre invece un rendimento complessivo del 6,77% e una duration più breve pari a 4,2 anni2, con minore potenziale di compressione degli spread.

Spread corretto per le opzioni (OAS) e duration per diversi tipi di debito

Fonte: Bloomberg, al 19 marzo 2025. Indici di riferimento: per l’high yield americano, l’ICE BAML US High Yield Index; per l’high yield europeo, l’ICE BAML European High Yield Index; per l’investment grade europeo, il Bloomberg Euro Aggregate Corporates Index in euro; per l’investment grade americano, il Bloomberg Global Aggregate Corporates US Dollar Index; per i titoli sovrani dei ME in valuta forte, il J.P. Morgan EMBI Global Diversified Index; per l’obbligazionario societario dei ME, il J.P. Morgan CEMBI Global Diversified Index.

Quando i tassi d’interesse erano in aumento, il profilo di duration più breve dell’obbligazionario societario dei ME era vantaggioso per gli investitori. Riteniamo che quel fattore strutturale favorevole sia superato e al momento prediligiamo l’esposizione ad attivi con duration più lunga come i titoli sovrani dei mercati emergenti.

Cambiamento dei fondamentali?

Prima della crisi finanziaria globale, il settore privato presentava un elevato indebitamento e questo ha comportato significative vulnerabilità sui mercati. Per rispondere alla crisi che ne è seguita e stabilizzare l’economia, le autorità hanno operato poderosi interventi tra cui salvataggi pubblici e quantitative easing. Mentre i governi a livello mondiale adottavano misure di stimolo per l’economia, i tassi sono stati mantenuti artificialmente molto bassi (c.d. repressione finanziaria) per abbassare i costi del debito. Dal 2008 banche centrali e governi hanno attuato una serie di misure per sostenere gli investimenti privati e la ripresa economica, tra cui:

- Quantitative easing

- Tassi d’interesse molto bassi

- Stimolo fiscale

- Linee di credito

Quei provvedimenti hanno portato a un significativo generale miglioramento della qualità dei bilanci delle imprese nell’ultimo decennio. Riteniamo ci sia il potenziale per un cambiamento strutturale, che porti dai solidi bilanci delle imprese a bilanci dei governi più robusti.

Dalla fine della pandemia di Covid-19 nel 2021, i fondamentali del debito pubblico dei mercati emergenti migliorano: nel 2024, per gli emittenti sovrani dei ME, le promozioni a un rating creditizio più alto hanno superato i declassamenti in rapporto di 2:1, il più alto da un decennio3.

Guardando l’obbligazionario societario dei ME, i bilanci restano solidi ma lo slancio verosimilmente è in calo. Settori come l’energetico, l’industriale, l’automobilistico e il chimico si stanno indebolendo per il rallentamento economico in Europa e la sovracapacità in Cina, con crescita dell’indebitamento e pressione sui prezzi.

I nuovi dazi adottati dall’Amministrazione americana si aggiungono a queste difficoltà, sollevando una domanda cruciale: le imprese dei mercati emergenti assorbiranno gli extra costi dei dazi o li trasferiranno ai consumatori aumentando i prezzi?

Dati recenti dagli Stati Uniti indicano che la fiducia dei consumatori è in discesa. Potrebbe pertanto essere più arduo trasferire sui consumatori i costi dei dazi aumentando i prezzi, il che potrebbe comportare pressioni sui margini di profitto delle imprese dei mercati emergenti e deterioramento dei loro bilanci.

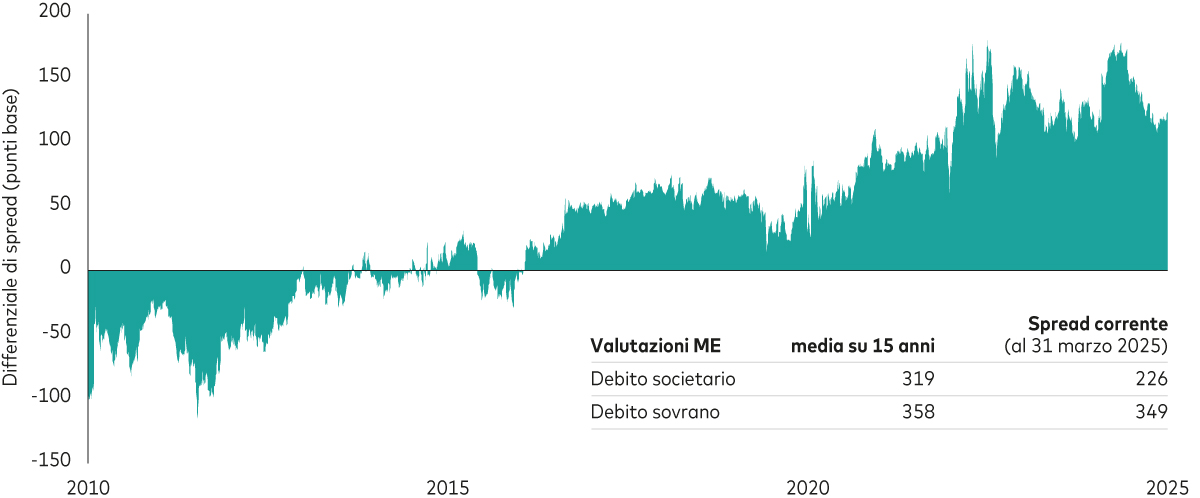

L’obbligazionario societario dei ME appare costoso rispetto alle medie storiche e ai titoli sovrani dei ME

Attualmente gli spread per l’obbligazionario societario dei ME sono a livelli storicamente alti mentre quelli dei titoli sovrani di quei mercati sono più vicini alle medie di lungo periodo.

Le valutazioni dell’obbligazionario societario dei ME si sono compresse più velocemente rispetto a quelle dei titoli sovrani di quei mercati e i differenziali di spread tra le due classi di attivo sono aumentati negli ultimi 15 anni, di conseguenza il debito sovrano presenta attualmente prezzi di mercato più interessanti, in termini di relative value.

Differenziale di spread storico tra i titoli sovrani e l’obbligazionario societario dei mercati emergenti

Fonte: Bloomberg, per il periodo dal 1° gennaio 2022 al 31 marzo 2025. Il grafico mostra il differenziale in termini di spread-to-worst, espresso in punti base, tra i titoli sovrani e l’obbligazionario societario dei mercati emergenti. Indici di riferimento: per l’obbligazionario societario dei ME, il J.P. Morgan CEMBI Broad Diversified Index; per i titoli sovrani dei ME, il J.P. Morgan EMBI Broad Diversified Index. Elaborazioni in USD.

I titoli sovrani offrono un miglior profilo di liquidità

Anche se i profili di liquidità per i titoli sovrani dei ME possono variare molto, l’obbligazionario societario dei ME di solito non beneficia del loro stesso livello di liquidità.

Gli emittenti sovrani dei ME di norma presentano curve dei rendimenti ben sviluppate con consistenti emissioni per le diverse scadenze. Un tipico emittente sovrano dei ME presenta obbligazioni su sei scadenze, ciascuna con dimensione media di circa 1,2 miliardi di dollari mentre un emittente societario dei ME in media ne ha due, ciascuna mediamente da circa 600 milioni di dollari.

In caso di flessione dei mercati, l’obbligazionario societario dei ME può trovarsi ad affrontare maggiori difficoltà in termini di liquidità rispetto ai titoli sovrani dei ME. Alle valutazioni attuali, riteniamo che gli investitori non siano pienamente remunerati per il maggiore rischio di liquidità delle obbligazioni societarie dei ME.

Differenti dinamiche di default

Sia gli emittenti societari sia quelli governativi dei ME possono attraversare periodi di tensione con notevoli ribassi e talvolta default. Sebbene non prevediamo un aumento dei default per entrambi questi ambiti, giova evidenziare le differenze nelle dinamiche di default e nei tassi di recupero fra queste due classi di attivo.

Nel caso dei titoli sovrani dei ME i default tendono a essere più lenti e prevedibili, spesso sono il risultato di una cattiva gestione economica prolungata e di solito gli emittenti hanno accesso ad aiuti multilaterali e viene concesso loro più tempo per trovare una soluzione con i creditori. Nel caso delle obbligazioni societarie invece i default possono essere improvvisi, scatenati da rischi che riguardano in modo specifico l’impresa, come mala gestione o problemi di governance.

Dal 2008, per i default dichiarati sul debito sovrano dei ME i tassi di recupero sono stati di norma più alti (56%) rispetto a quelli che hanno riguardato obbligazioni societarie dei ME (34%). Questo si deve principalmente al soccorso multilaterale e a processi di risoluzione della crisi più standardizzati per gli emittenti sovrani mentre i default sul debito societario hanno comportato maggiori complessità legali.

Tassi di default e di recupero per il debito societario e il debito sovrano dei ME

Fonte: JP Morgan. I dati relativi a default e recuperi sono riferiti al periodo 2008-2024 per le obbligazioni societarie dei ME e al periodo 2008-2023 per i titoli sovrani dei ME.

Un’opportunità interessante di lungo termine

Visto l’attuale contesto macroeconomico caratterizzato da crescita più lenta e considerate le valutazioni elevate per l’obbligazionario societario dei mercati emergenti, riteniamo che un’esposizione diversificata ai titoli sovrani dei ME offra migliori chance di successo negli investimenti a lungo termine, alla luce delle migliori valutazioni, della liquidità più alta e del miglioramento dei fondamentali del debito sovrano, in confronto all’obbligazionario societario di quei mercati.

1 Fonte: Vanguard e Bloomberg. Rendimenti e duration al 31 marzo 2025.

2 Fonte: Vanguard e Bloomberg. Rendimenti e duration al 31 marzo 2025.

3 Fonte: Vanguard e Bloomberg, al 31 dicembre 2024.

Informazioni sui rischi d’investimento

Il valore degli investimenti e il reddito da essi derivante possono diminuire o aumentare e gli investitori potrebbero recuperare un importo inferiore a quello investito.

I risultati precedenti non possono essere presi come riferimento per i risultati futuri. I dati di performance non tengono conto delle commissioni e costi ricorrenti di acquisto e vendita.

Informazioni importanti

Riservato agli investitori professionali secondo la definizione di cui alla Direttiva MiFID II. In Svizzera solo per gli investitori professionali. Da non distribuire al pubblico.

Le informazioni contenute nel presente materiale non devono essere considerate offerte di acquisto o di vendita né sollecitazioni di offerte di acquisto o di vendita di titoli in qualsiasi paese in cui tali prassi siano vietate dalla legge, né possono essere rivolte a soggetti cui non sia lecito effettuare tali offerte o sollecitazioni né possono essere effettuate soggetti non qualificati. Le informazioni contenute nel presente materiale non devono essere interpretate come consulenza legale, fiscale o d'investimento. Pertanto non ci si deve basare sui contenuti di questo materiale per eventuali decisioni d’investimento.

Le informazioni contenute in questo materiale hanno finalità puramente di carattere educativo e non costituiscono una raccomandazione né una sollecitazione ad acquistare o vendere investimenti.

Pubblicato da Vanguard Group (Ireland) Limited, regolamentata in Irlanda dalla Banca Centrale irlandese.

Pubblicato in Svizzera da Vanguard Investments Switzerland GmbH.

Pubblicato da Vanguard Asset Management, Limited, autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority.

© 2025 Vanguard Group (Ireland) Limited. Tutti i diritti riservati.

© 2025 Vanguard Investments Switzerland GmbH. Tutti i diritti riservati.

© 2025 Vanguard Asset Management, Limited. Tutti i diritti riservati.